- PII

- S020736760012169-4-1

- DOI

- 10.31857/S020736760012169-4

- Publication type

- Article

- Status

- Published

- Authors

- Volume/ Edition

- Volume / Issue 10

- Pages

- 108-119

- Abstract

The article highlights the level of dairy production in Russia and Belarus, the export of dairy products and the level of its competitiveness; the opportuni-ties for collaboration provided by the global market situation; the factors constraining the integration processes, and, above all, the approaches to property management.

- Keywords

- dairy market, Russian Federation, Republic of Belarus, EAEU, product competitiveness, export to third countries, import, mutual trade, business conditions, Board of the Eurasian Economic Commission

- Date of publication

- 30.11.2020

- Year of publication

- 2020

- Number of purchasers

- 16

- Views

- 1550

Вопросы углубления интеграции агропромышленных подкомплексов России и Белоруссии становятся все более актуальными в связи с обострением ситуации на мировых продовольственных рынках. Долгие годы Россия была преимущественно потребителем белорусского продовольствия, но постепенно её рынок стал наполняться за счет как собственного производства, так и создания совместных предприятий с иностранными компаниями. Это, с одной стороны, значительно повысило российский экспортный потенциал, с другой, частично вытеснило с российского рынка белорусскую продукцию, которая активно ищет своего потребителя на рынках третьих стран. Емкость внутреннего рынка ЕАЭС в силу снижения платежеспособного потребительского спроса сужается.

Большой синергетический эффект способны дать усилия по совместному выходу России и Белоруссии на рынки третьих стран.

Основная сырьевая зона молочного полкомплекса в Республике Беларусь сосредоточена в Минской и Брестской областях (47,6% от всего валового надоя в 2017 году), основные объемы молока производятся в сельскохозяйственных организациях (около 95,5% в 2017 г.). Крупнейшими производителями молочных продуктов в Республике Беларусь являются «Савушкин продукт», «Бабушкина крынка», «Молочные продукты», «Беллакт», «Молоко» г. Витебск, «Березовский сыродельный комбинат», «Слуцкий сыродельный комбинат», «Глубокский МКК».

В Российской Федерации основное производство молока сконцентрировано в Приволжском, Центральном, Сибирском и Южном федеральных округах (77,4% от всего валового надоя молока в 2017 году). В пятерку лидеров вошли Республики Татарстан и Башкортостан, Алтайский и Краснодарский края и Ростовская область. Более 40% молока производится в хозяйствах населения.

Для сельскохозяйственных организаций обеих стран характерна интенсификация производства – рост объемов производства молока при сокращении поголовья дойного стада: в Беларуси оно уменьшилось на 1,7%, в России – на 6,1%, средний удой молока по республике от одной коровы составляет 4962 кг, а производство молока в хозяйствах все категорий доведено до 7,4 млн тонн, в Федерации удой в сельхозорганизациях составляет от 5 до 8 млн тонн, а в хозяйствах населения и семейных фермерских хозяйствах – не превышает 2,5 тыс. литров в год.

Для молочной отрасли России с введением в 2015-2016 годах продовольственного эмбарго (запрета ввоза в РФ в том числе молока и молочной продукция, кроме специализированных безлактозных молока и молочной продукции для диетического лечебного питания и диетического профилактического питания, страной происхождения которых является государство, принявшее решение о введении экономических санкций в отношении российских юридических и (или) физических лиц или присоединившееся к такому решению1) в отношении стран ЕС, США, Австралии, Канады, Норвегии, Исландии, Лихтенштейна, Албании, Черногории и Украины, ключевым трендом стало импортозамещение. И хотя в 2018 году в Россию ввезли 6,5 млн тонн, а произвели собственного − 30,6 млн тонн, предприятия по переработке молока до сих пор отечественным сырьем не обеспечены2. Дефицит молока в стране составляет 4,4 млн тонн, в то время как Республика Беларусь испытывает профицит в 3,8 млн тонн3. И это могло бы стать основой для совместной работы.

К главным проблемам, сдерживающим развитие молочного животноводства в России, относятся: − отсутствие связи крупного и микро-бизнеса, порождающее дефицит молока-сырья для промышленной переработки; − снижение доходов сельхозтоваропроизводителей на фоне девальвации национальной валюты; − низкая инвестиционная привлекательность отрасли из-за больших сроков окупаемости затрат4; − низкий профессиональный уровень работников в животноводстве (в Беларуси – это часто связано с отсутствием действенных стимулов к труду, в России – с низкой доходностью отрасли).

Для обеих стран характерны слабая развитость кормовой базы, высокая доля кормов в структуре материальных затрат; высокая зависимость от импорта племенного скота, ветеринарных вакцин, премиксов, оборудования.

В Республике Беларусь производится самый высокий среди стран ЕАЭС объем молока на душу населения − 771 кг, что в среднем в 3 раза больше потребления5,6. Поэтому молочная продукция здесь является экспортоориентированной, в то время как в России она производится преимущественно для внутреннего потребления (табл. 1).

6. Воробьев И.П. Составляющие эффективного развития АПК Беларуси / И.П. Воробьев, Е.И. Сидорова // Аграрная экономика. 2020. № 1. С. 40-42.

Таблица 1

Доля экспорта в производстве основных молочной продукции Республики Беларусь и Российской Федерации в 2017 г.

| Наименование продукции | Беларусь | Россия | ||||

| П** | Э*** | Д**** | П** | Э*** | Д**** | |

| Молоко | 2000 | 320 | 16,0 | 5301 | 42 | 0,8 |

| Масло сливочное | 120 | 80 | 66,7 | 270 | 4 | 1,5 |

| Сыры | 200 | 150 | 75,0 | 464 | 25 | 5,4 |

Причем доля молочной продукции в структуре экспорта Беларуси и России является самой высокой среди стран ЕАЭС, и в Беларуси постоянно возрастает (табл. 2).

Таблица 2

Доля молочной продукции в общем объеме экспорта стран-членов ЕАЭС в 2015 г. – первом полугодии 2019 г.

| Год | Стоимость, долл. США | Доля товарной группы в общем объеме экспорта, % | Доля стран ЕАЭС, % | ||||

| Армения | Беларусь | Казахстан | Кыргызстан | Россия | |||

| 2015 | 88 386 970 | 0,03 | 0,5 | 16,0 | 4,1 | 4,3 | 75,1 |

| 2016 | 99 097 984 | 0,04 | 0,6 | 21,8 | 4,0 | 0,9 | 72,7 |

| 2017 | 111 159 780 | 0,05 | 0,3 | 39,1 | 7,9 | 0,7 | 52 |

| 2018 | 173 432 952 | 0,06 | 0,3 | 57,5 | 5,7 | 0,8 | 35,8 |

| 01-07 2019 | 129 239 933 | 0,06 | 0,4 | 52,6 | 4,3 | 0,9 | 41,7 |

Молочный подкомплекс Беларуси поставляет на экспорт в основном сыр и творог, сухие и сгущенные продукты. сливочное масло. За счет высоких цен на них в России выручка от экспортных операций на её рынке выше, чем на рынках третьих стран. Однако Россия ограничивает поступление сырьевых молочных продуктов наливом, несмотря на то, что до 35% производственных мощностей её перерабатывающих предприятий не обеспечены сырьем. Поэтому Беларусь первой среди стран ЕАЭС нарастила экспорт в третьи страны.

Основными внешними потребителями молочной продукции из России являются страны СНГ (Казахстан, Беларусь, Украина, Таджикистан и Отдельные районы Донецкой и Луганской областей (ОРДЛО).

Доля Беларуси во взаимной торговле в ЕАЭС выше, чем у России (53 и 46 процентов соответственно), но роль последней постепенно возрастает, что связано с развитием молочной отрасли с участием в развитии переработки молока иностранного капитала.

Среди третьих стран импортерами белорусской продукции являются Китай, Грузия, Монголия, Литва, Бангладеш, Израиль, Алжир, ОАЭ, Малайзия (всего 23 страны). Но рынок СНГ остается более привлекательным в ценовом отношении7. Среди третьих стран потребителями молочной продукции из России являются Китай, Узбекистан, Монголия, Грузия, Ирак, США, Чили, Япония, ОАЭ8.

Коэффициент связанности экономик России и Беларуси с момента образования ЕАЭС значительно вырос (на 10,6 п.)9.

В частности, в 2019 году из Республики Беларусь в Российскую Федерацию от общего объема экспорта вывезено несгущенных молока и сливок 95,6%, сухих и сгущенных молока и сливок – 55%, пахты, йогурта и кефира − 97,8%, масла − 76,2%, молочных паст – 99%, сыров и творога − 56%10.

Это дает основание сделать вывод о повышении совместного рыночного потенциала двух стран.

Рассмотрим ситуацию на мировых рынках молочной продукции и возможности, которые она предоставляет для совместных действий.

В частности, на рынке сырого молока, где традиционными лидерами производства и экспорта являются страны ЕС, США и Индия, в 2016-2018 годах наблюдалось активное увеличение производства в развивающихся странах при умеренном росте лидеров. Не свидетельствует ли это об определенном истощении традиционных ресурсов у последних и не дает ли шанс для наращивания собственного присутствия на рынке?

При этом с сокращением поголовья растет продуктивность дойного стада в Аргентине, Австралии, Китае, ЕС, Новой Зеландии, Украине11, что требует обобщения их опыта и применения его в своей практике. Происходит консолидация товаропроизводителей в таких странах как Китай, Аргентина, да и в самой России. Этот процесс дает ей значительные преимущества на рынках, однако не гарантирует сближения интересов с поставщиками из Беларуси.

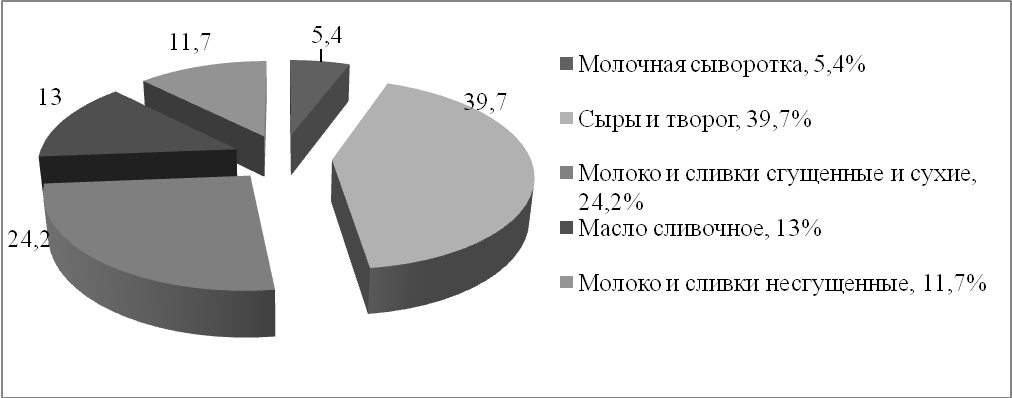

Товарная структура мирового рынка молока динамична. К 2017 году на нем значительно выросли экспортные поставки сыров и творога (на 11,6%), молока и сливок сгущенных и сухих (на 7,8%) и масла сливочного (на 6%). В то же время экспорт кисломолочной продукции сократился на 5,3%12.

Рис. 1. Товарная структура мирового рынка молочных продуктов в 2017 г., %

Составлено по: Современное состояние рынка молочных товаров во внешней торговле Евразийского экономического союза. [Электронный ресурс]. URL: >>>> (Дата обращения 7.12.2019)

Основными поставщиками молочной продукции на мировые рынки являются Германия, Новая Зеландия, Нидерланды, Франция (табл. 3). При этом Германия и Нидерланды относятся как к лидирующим странам-экспортерам, так и к основным странам-импортерам практически всех видов молочной продукции.

Таблица 3

Страны-лидеры мирового рынка молочной продукции в 2017 году

| Производство | Экспорт | Импорт | |

| Товарные группы | Страны-лидеры и их доля на рынке | Страны-лидеры и их доля на рынке (% от мирового импорта) | Страны-лидеры и их доля на рынке (% от мирового импорта) |

| Производство молока, сливок несгущенных | страны ЕС (44%), Индия и США (52,3%), ЕАЭС (5,5%) | Германия, Франция, Бельгия, Чешская Республика, Австрия, Великобритания и Нидерланды (61%) | Германия (28,3%), Италия (12,1%) и Бельгия (12,1%), Нидерланды (6,4%) и Ирландия (5,4%) |

| Темпы сокращения численности поголовья | Индия (17%), Бразилия (2%), страны ЕС (1,4%), США (1,8%), Китай (9%), | ||

| Сыры и творог | ЕС (43,5%), США (24%), ЕАЭС (3,8%) | Германия, Нидерланды, Франция, Италия и Дания (53%) | Германия, Италия, Великобритания, Франция, Нидерланды (38,8%) |

| Масло сливочное | Индия и (37,8%), страны ЕС (22%), ЕАЭС (4%) | Новая Зеландия, Нидерланды, Ирландия, Бельгия и Германия (67,6%) | Франция, Германия, Бельгия, Нидерланды, Россия (38%) |

| Сухое цельное молоко (СЦМ) | Китай (26%), Новая Зеландия (25%), страны ЕС (14%) | Нет данных | Китай, Алжир, Объединенные Арабские Эмираты, Мексика, Нидерланды (30%) |

| Сухое обезжиренное молоко (СОМ) | ЕС (34,1%), США (23,2%) | Нет данных | Нет данных |

| Пахта, йогурт, кефир | Нет данных | Германии, Франции, Бельгии, Саудовской Аравии и Австрии (56%) | Великобритания, Италия, Испания, Германия, Нидерланды (38,6%) |

| Молочная сыворотка | Нет данных | Германия, США, Франция, Италия и Нидерланды (57%) | Германия, Нидерланды, Китай, Франция (54%) |

Характерной чертой рассматриваемого этапа развития рынка молока является удорожание кормов, прежде всего, в Китае, Пакистане, ЕС, Австралии, Аргентине. Тем не менее Китай все активнее становится основным оператором рынка молока и был импортером продукции из США. Сейчас их с рынка постепенно вытесняет Новая Зеландия. В этой ситуации и Россия и Беларусь пытаются входить на этот перспективный рынок самостоятельно, каждая имея незначительные успехи. Несомненно, успех был бы значительнее, если бы имелась общая стратегия поведения, учитывающая специфику и рынка, и своих возможностей на нем.

Что сегодня мешает объединению? На наш взгляд, это прежде всего технологическая составляющая – разное качество производимой продукции. Достаточно посмотреть на показатели конкурентоспособности молочной продукции двух стран (табл. 4).

Таблица 4

Конкурентоспособность молочной продукции России и Беларуси на мировом рынке в 2017 г.

| Наименование показателя | Беларусь | Россия |

| На рынке молока | ||

| Цена производителя, долл. США/т | 432,9 | 641,4 |

| Цена экспорта, долл. США/т | 726,2 | 692,1 |

| Объем производства, тыс. т | 2002,0 | 5301,0 |

| Объем производства на человека, кг | 210,6 | 36,1 |

| Доля экспорта в производстве, % | 16,0 | 0,8 |

| Коэффициент конкурентоспособности | 0,68 | 0,49 |

| На рынке масла животного | ||

| Цена производителя, долл. США/т | 4524,1 | 5363,3 |

| Цена экспорта, долл. США/т | 5363,2 | 2903,8 |

| Объем производства, тыс. т | 120,0 | 270,0 |

| Объем производства на человека, кг | 12,6 | 1,8 |

| Доля экспорта в производстве, % | 66,7 | 1,5 |

| Коэффициент конкурентоспособности | 0,77 | 0,23 |

| На рынке сыра | ||

| Цена производителя, долл. США/т | 3910,5 | 5500,0 |

| Цена экспорта, долл. США/т | 5319,4 | 2755,8 |

| Объем производства, тыс. т | 200,0 | 464,0 |

| Объем производства на человека, кг | 21,1 | 3,2 |

| Доля экспорта в производстве, % | 75,0 | 5,4 |

| Коэффициент конкурентоспособности | 0,19 | 1,02 |

Значение коэффициента выявленного сравнительного преимущества (RCA)13 должен составлять больше 1. Как свидетельствуют данные Коллегии ЕЭК, из всех стран ЕАЭС только белорусская продукция обладает на мировых рынках таким преимуществом (табл. 5). Главный её недостаток – высокая цена экспортных операций.

Таблица 5

Коэффициент выявленного сравнительного преимущества (RCA) молочной продукции, произведенной в России и Беларуси

| Наименование продукции | Беларусь | Россия |

| Молоко | 15,0 | 0,2 |

| Масло сливочное | 26,0 | 0,1 |

| Сыры | 15,7 | 0,1 |

И здесь могло бы быть широкое поле для совместной деятельности, обеспечивающей снижение затрат на организацию товародвижения и продвижение этой продукции.

Эксперты отмечают, что для глобального рынка молока, так же как и для любого другого рынка, характерны: − обострение конкурентной борьбы за ресурсы и рынки сбыта и применение в ней недобросовестных методов; − ускорение региональных интеграционных процессов, позволяющих получать синергетические эффекты от снижения затрат на продвижение и организацию товародвижения продукции, унификации условий деятельности партнеров; − формирование мировыми лидерами, обладающими современными технологиями, стандартов и правил и создающими барьеры для входа на рынки; − формирование новой технологической базы долгосрочного роста и на этой основе – нового воспроизводственного ядра экономики; − появление новых товаров и услуг, формирующих новые глобальные рынки и оставляющих традиционные – на локальных рынках14,15. В этой ситуации при ограниченных ресурсах закрепиться в данном мейстриме можно только на основе объединения усилий пограничных государств, имеющих общие природно-климатические условия и культурно-исторические традиции потребления молочной продукции.

15. Обзор рынка молока и молочной продукции государств-членов Евразийского экономического союза за 2013-2017 гг. : Департамент агропромышленной политики Евразийской экономической комиссии. – Москва, 2018 г. [Электронный ресурс]. URL: >>>> (Дата обращения 10.06.2020).

Этот процесс объективно необходим, как бы ни сопротивлялись этому отдельные крупные игроки на экономическом пространстве ЕАЭС. В перечень мер по развитию сотрудничества государств-членов ЕАЭС в сфере производства молока и молочной продукцией Коллегией Евразийской экономической комиссии внесен ряд мер в области ресурсного обеспечения, научно-исследовательского сотрудничества, развития производства и экспорта и интегрированного информационного обеспечения16. Решение данного вопроса следует начинать с формирования единых правил ведения предпринимательской деятельности, которые сегодня значительно отличаются в двух странах. Причем в Республике Беларусь условия ведения молочного бизнеса значительно привлекательнее, чем в Российской Федерации. В частности, более благоприятна налоговая политика (табл. 6).

Таблица 6

Системы налогообложения сельскохозяйственных товаропроизводителей в России и Беларуси

| Система налогообложения | Республика Беларусь | Российская Федерация |

| Специальный режим налогообложения | Единый налог для производителей сельскохозяйственной продукции | Единый сельскохозяйственный налог |

| Налоговая база | Денежное выражение валовой выручки от реализации (работ и услуг) и внереализационных доходов | Денежное выражение доходов, уменьшенных на величину расходов |

| Ставка налогообложения | 1,0% | 6,0% |

| Единый налог для производителей сельскохозяйственной продукции (%) | 1 %(*) | 6 %(**) |

Налог на добавленную стоимость (%)

| 20 10 | 18 10 |

Налог на прибыль (%)

| 18 % | 20 |

| Налог на доходы физических лиц %) | 12 % | 13 % |

Социальный налог (%)

| 28 % - 24 % | 34 % |

| Налог на имущество | дифференц. ставка 0,1 - 2 | дифференц. ставка < 2,2 |

Необходима унификация налоговых систем, но в Беларуси налоговая система двухуровневая (общегосударственные и местные сборы), а в России – трехуровневая (федеральные, региональные и местные налоги). По-разному формируются ставки НДС. В России социально-значимые товары облагаются налогом в 10%, остальные – 20%. В Белоруссии ставки на разные товары постоянно меняется в диапазоне от нуля до 25%. В случае унификации систем зарегистрированные в Беларуси российские компании уйдут в другие оффшоры17.

Сегодня можно долго сравнивать размеры и направления государственной поддержки молочной отрасли двух стран и государственного регулирования деятельности бизнеса18,19 и все эти сравнения будут не в пользу российского законодательства и экономической политики: условия ведения производства в Республике Беларусь более благоприятны, государство является ответственным регулятором рынка. Но главное – это управление собственностью. Оставив себе контрольные пакеты акций всех сельскохозяйственных и перерабатывающих предприятий, государство сохранило за собой в полной мере функцию контроля за качеством продукции, соблюдением технологии производства и трудового права, ценообразованием, социальной защиты (сохранения рабочих мест) и поддержанием социальной инфраструктуры – образования и здравоохранения. Это позволяет ему разговаривать с бизнесом на правовой основе.

19. Анализ действующих систем регулирования агропродовольственного рынка в государствах-членах ЕАЭС в части налогообложения, кредитования, страхования, ценового регулирования и разрешительной системы. Евразийская экономическая комиссия. Москва. 2018 г. [Электронный ресурс]. URL: >>>> (Дата обращения 26.06.2020)

В России переработкой молока занимаются около 2,5 тысяч крупных и средних предприятий (по данным государственной регистрации на 01.01.2017 зарегистрировано 6043 молокоперерабатывающих предприятия, из них 1421− индивидуальные предприниматели). К крупнейшим производителям, перерабатывающим около 40% сырого молока, относятся входящие в состав компании PepsiCo Лианозовский молочный комбинат, ОАО «Рубцовский молочный завод» и ОАО «Тимашевский молочный комбинат», входящие в состав компании Danone - ООО «Данон Индустрия» и АО «Молочный комбинат «Лабинский», кроме того, АО «Барнаульский молочный комбинат», ООО «Ува-Молоко», ПАО «Молочный комбинат «Воронежский» от АО «Молвест», ТнВ «Сыр Стародубский», ЗАО «Сыродельный комбинат Ленинградский» от ГК «Доминант» и др.

Ведущими зарубежными транснациональными молочными компаниями, суммарно контролирующими около 50% объемов российского молочного рынка, являются американская компания «Pepsi Со», скупившая активы российской компании «Вимм-Билъ-Данн» и на ее основе создавшая совместную компанию «Вимм-Билъ-Данн. Продукты Питания»; французская «Danone» с «Группой компаний «Danone в России» и компанией «Nutricia»; финская компания «Valio»; немецкая «Hochland» с совместной компанией «Hochland Russland»; французская «Lactalis» с совместной компанией «Лакталис-Восток»; немецкая компания «Эрманн»; голландская компания «Friesland Campina»20.

Государство не оказывает серьезного влияния ни на качество производимой ими продукции, ни на цены на нее, а налоги от их деятельности остаются за рубежом, что не способствует развитию российского молочного скотоводства – не создает новых рабочих мест, не развивает социальную инфраструктуру села. Зарубежные владельцы компаний видят в белорусских поставщиках своих конкурентов, поэтому стремления к консолидации с ними не испытывают.

Развитие взаимной и совместной торговой деятельности возможно на основе современных цифровых торговых платформ, развития инфраструктуры, основанной не на акционерном капитале, показавшем ущербность своих распределительных отношений, а на международных принципах кооперации, обеспечивающей соблюдение взаимных интересов. Но для этого нужна политическая воля, и не только в создании прозрачных условий прохождения товаров через границы, «национальных информационных систем идентификации, регистрации и прослеживаемости крупного рогатого скота молочного направления продуктивности, сырого молока и молочной продукции» или «автоматизированной системы учета племенного крупного рогатого скота молочного направления продуктивности»21, хотя и это – важнейшие из аспектов. Нужна согласованная аграрная политика, политика в антимонопольной сфере, общие платежные системы, общий режим защиты инвестиций и общие правила перемещения через границу инвестиционного капитала.

2. >>>> [Электронный ресурс]. URL: >>>>

3. Дефицит молока в странах ЕАЭС 2,7 млн тонн [Электронный ресурс]. URL: >>>> (дата опубликования 23.04.2019).